导读:每一年的年初,我们都会发布TOP 100基金经理榜单。这是一个完全客观,经过定性和定量充分筛选出来的名单。每一次榜单的发布,都会迎来各种反馈。有些人会问,为什么某某大佬不在我们榜单,也会人会说,为什么你们会把某些不那么“知名”的基金经理放在榜单。我们的答案永远是,希望榜单中的基金经理都是有未来的超额收益。

在今年榜单发布的时候,就有那么一位不算太“知名”的基金经理:华安基金张序。我们把张序归类为:均衡/性价比/GARP 风格中的14位优秀基金经理之一。客观来说,在此之前我们并不认识张序本人。但在讨论的过程中,共同制作榜单的零城投资强烈推荐张序,列出了好几个他长期业绩突出的定量数据。之后,我也通过周围人打听了解,知道他是一个很靠谱的人,于是把他作为黑马放到了我们的TOP100基金经理榜单。

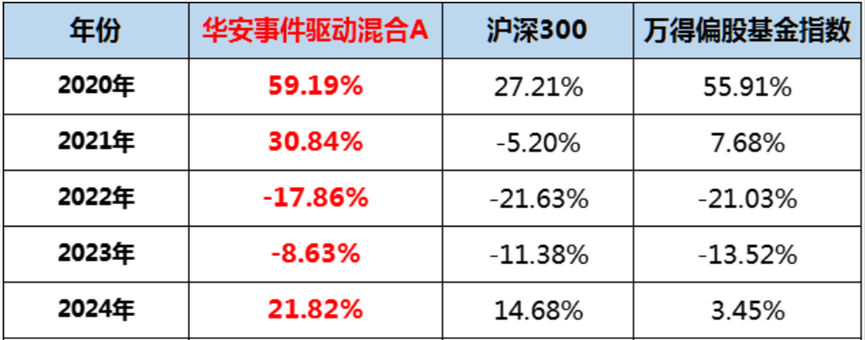

张序的代表产品华安事件驱动混合,自从他2020年中接手管理至今,每一年都跑赢了沪深300和万得偏股基金指数。要知道,A股历史上连续跑赢沪深300最长的只有7年,实现这个目标的只有2只基金。

数据来源:Wind,基金公开报告;图表制作:零城投资

而且,这五年时间中,要全部跑赢沪深300和万得偏股基金指数是难上加难。2020和2021是典型的结构性牛市,跑赢指数不难,但要打败主动权益基金并不容易。2022到2024又是主动型基金连续跑输宽基指数的三年,这时候要战胜沪深300并不容易。

张序是如何持续战胜市场的,他的超额收益又来自哪里呢?

持续战胜市场背后的能力

作为一年访谈超过200位基金经理的“外部观察者”,我们经常被问到有哪些关键指标能够把基金经理的能力和运气剥离。其中我们最看重的一个点,就是能不能持续战胜市场。市场上许多大家眼中的阿尔法,其实是被包装过的Smart Beta。这一点也很好理解,毕竟每一个基金经理都有自己的能力圈,也形成了既定的风格。无论是成长、质量、价值,都有代表性的人物。很多时候,超额收益来自市场风格和个人风格的契合。

由于市场风格经常切换,使得单一风格几乎不可能持续跑赢宽基指数。这意味着,张序能够持续跑赢沪深300和万得偏股基金指数,并不是依靠某一种风格。这种高胜率的特点,也从侧面说明张序的超额收益能力是相对稳定的。剥离运气和能力最重要的因素是连续性,就像优秀的企业能持续维持高ROE;优秀的球队能持续排名前列;优秀的基金经理也能通过持续战胜市场体现其主动投资能力。

在张序任职基金经理的五年时间中,市场风格几乎经历了完整的轮动,包括了大盘成长风格,小盘价值风格,红利价值风格,大盘价值风格,科技成长风格等。张序做到了在不同市场环境下,呈现非常优秀的行业轮动能力。

从历史持仓发现,张序几乎每一年都踏准了市场的节奏:

2020年他超配了医药、食品饮料、和消费电子三大方向,基本上和市场主流的大盘成长风格吻合。

2021年初,张序就大幅减仓高估的消费,并且重仓了新能源产业链,把握了这一年市场最重要的主线。

进入2022年,张序通过赛道中性和估值中性的方式,在弱市震荡中规避了组合过大的回撤。

再到2023年,张序把握了成长方向中的人工智能机会,仓位主要配置在TMT方向。

最后是2024年,张序上半年重仓在大市值的蓝筹股,二季度开始又切换到了科技成长,实现了上半年防守下半年进攻的效果。

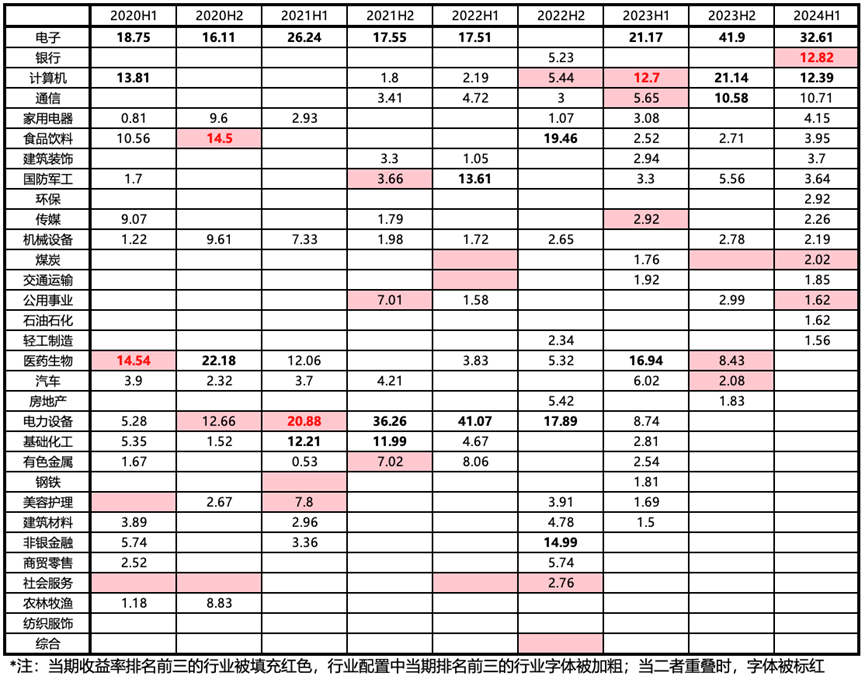

下面这张图是根据张序的华安事件驱动混合持仓做的行业配置图。红色填充的是当期表现前三的行业,黑色加粗是张序组合重仓前三的行业。当两者重叠时(也就是张序重仓到了全市场表现前三的行业),我们就用红色字体标出。在9个半年报中,他5次重仓命中了市场表现前三的行业。此外,我们也看到了足够分散的行业,代表张序的投资能力圈并不集中在某一两个领域或者风格。

数据来源:Wind;数据截止:2024年6月30日

我们看过许多金融方面的书籍,都知道投资是不可能预测未来的,没有人能精准轮动到下一个上涨的方向,那么张序的行业轮动框架到底有什么“秘密”呢?这还要从他的成长经历说起。

中科大少年班走出来的“理工男”

1977年,在改革开放的前夜,中国科学技术大学(简称“中科大”)少年班应运而生。彼时美籍华裔诺贝尔物理学奖得主李政道,敏锐地察觉到科技与教育对国家复兴的关键作用,中科大少年班的成立初衷,正是为国家输送最优秀的理工科苗子。

一直以来,中科大少年班被视为一场全国“神童”的选拔。他们都是读书顶尖的少年,通过层层选拔进入中科大培养。张序就毕业于著名的中科大少年班。在高中时期,他曾经获得过全国物理竞赛一等奖,之后在中科大少年班学习统计专业。毕业后,他去了UBS瑞银证券做量化分析师。2017年,张序加入了华安基金的指数与量化投资部,现任华安基金量化投资部助理总监。

从张序的成长经历中,有典型的“理工男”痕迹。从小他就是理工科领域的少年“翘楚”,之后无论是读的专业还是工作方向,都是和数据量化有关。这样的成长经历,也形成了张序量化驱动的投资框架。他和许多基本面出身的基金经理不同,更多会从统计规律的角度把握定价错误。

从2017年加入华安基金后,张序也一直在打磨他的这套主动量化框架,并且进行了多次的迭代。

四大因子构成的高胜率行业轮动策略

张序的投资框架可以简单分为两个部分:行业轮动策略+量化多因子选股。相比于我们采访过的许多基金经理,张序有两个比较大的不同:

1)他的超额收益贡献中,增加了行业部分,而大部分基金经理主要依靠选股的阿尔法;

2)他的行业轮动和个股选择,都是以量化模式为主,基本面研究为辅的方式。相比于纯量化,他有主动的部分,相比于纯主动,他有客观的量化模式。

首先,是如何建立一套高胜率的行业轮动框架。

在早期的研究过程中,张序探索过单行业的择时模型。但是,这种方法的问题是,需要对每个行业都建立一个择时模型策略。而且,当市场出现整体性牛市,所有行业在某个时间点都会看涨,单行业模型就无法带来超额收益。

另一种普遍的方式是从宏观周期轮动的角度出发,形成行业和风格的轮动,类似于美林时钟模型。但是这种方法的问题是,宏观数据变化缓慢,国内行业波动又比较大,完全从宏观出发的轮动难以形成可持续的方式。

在经历了长期的思考后,张序选择了多因子模型的行业排序方式。找出下一个阶段最优和最差的行业,通过投资最优的行业以及规避最差的行业,形成超额收益的积累。张序的多因子行业排序模型,又包含了四大类的因子:

1)基本面因子对应的盈利状况,包括公开的财务数据、卖方分析师的盈利预测,以及华安研究平台内部的预测模型。

2)资金面因子对应的市场热点,包括统计模型测算公募基金的周度行业仓位,北向流入的资金情况以及两融ETF等资金类数据。

3)量价类因子对应的交易结构,包括高频丰富的行业量价指标,提供不同行业的投资机会。

4)风险因子对应的拥挤度、估值泡沫等,包括机构持仓集中度、历史估值分位数等,规避行业过热或者过贵的风险,减少潜在波动。

A股市场是一个极其“聪明和勤奋”的市场,任何一套框架在阶段性有效后,都会被大家模仿,使得超额收益迅速收敛。要实现在A股市场持续的超额收益,必须对投资框架进行不断优化。张序的这套行业轮动策略,也经历了两次重要的迭代。

第一次是2019到2021年春节前。在此之前,张序的行业轮动更多是从寻找阿尔法的角度出发,并没有太多考虑风险因子。2021年春节后出现了“核心资产”的大幅回调,促使张序把风险因子纳入到他的模型中,避免过度拥挤带来的调整。通过这一次的模型优化,帮助张序在2021年9月周期股大幅回调的过程中,有效控制了组合波动。

第二次是2022年一季度,高成长的“新半军”出现了集体回调。张序发现,这些“新半军”虽然分布在不同的行业,都基本上属于一个大赛道。从表面看,组合可能是行业分散的,但实质上会集中在某一两个赛道,形成了比较强的组合相关性。于是,张序在行业模型中加入了赛道中性和估值中性的风控方式,降低单一赛道波动对组合带来的影响。

多策略的选股框架

我们曾经看过许多研究,都表明一个股票市场长期的收益率是由底层的公司决定。即便选对了行业,但是如果没有买到优秀的公司,也难以取得较好的投资回报。张序在做出了行业配置的决策后,还有一套多策略的选股框架。

策略的第一个层次,是基于产品对标基准的多因子模型。在得出了行业观点后,张序会通过多因子模型在行业内部挑选出优秀的公司。这套框架在2020年之前很有效,但是随着2020年的“核心资产”大幅上涨,许多风险收益比极高的小市值公司无法被模型纳入。于是,张序对选股框架做了一次优化。

策略的第二个层次,是建立单行业的选股模型,解决了基准之外的小市值公司覆盖,帮助张序在一些机构关注度较高的赛道型行业,挖掘出小而美的股票。

策略的第三个层次,是加入事件驱动框架,把行业的事件驱动和公司层面的事件驱动都纳入到模型中,形成可执行的交易策略。

在最后的组合构建环节,张序还会把选股模型和行业轮动做结合,形成1+1>2的效果。比如说,对某些行业做正向的贝塔因子暴露,或者当行业出现同涨同跌的情况时,降低模型的风险暴露和风险预算等。

持续的阿尔法

是衡量基金经理价值的关键

西南证券研究所的金融工程团队,曾经对张序的超额收益通过Brinson模型做了归因分析。他管理时间最长的华安事件驱动混合连续9个半年报都相对基准取得了超额收益,其中行业配置占到了22.58%的超额归因,选股收益占到了77.42%的超额归因(数据来源:Wind,西南证券金融工程团队;数据区间:2020年1月1日—2024年6月30日)。

记得去年底讨论TOP 100基金经理榜单时,我们还为是否要单列一个指数增强分类探讨了很久。最后的结论是,这份榜单本身就是用来跑赢沪深300和偏股基金指数的,不需要对主动量化还是主动选股做区分,更多回归到用户的视角:这个产品能不能提供未来的超额收益。

在指数基金大崛起的时代下,我们认为主动管理型基金经理的价值,越来越取决于其获得超额收益的能力以及超额收益的持续性。像张序这样持续战胜市场的基金经理,也会被更多人关注。更难能可贵的是,这样一位指数增强领域的高胜率基金经理,却并没有被许多人所熟知。这也或许和他“工科男”的性格特征有关,把更多时间投入到对模型的搭建上。

张序管理的华安中证A500指数增强(A类023466,C类023467)即将发行。这个产品不仅提供了优化后的核心宽基,也在贝塔层面又尽量增强基金经理的阿尔法能力。对于希望布局核心宽基的投资者来说,或许是一个值得关注的产品。

更重要的是,我们也希望通过对张序的刻画,让大家能了解更多具有超额收益能力的基金经理。

- end -

按姓名首字母排序

上下滑动阅读更多内容